- 事務処理・確定申告

飲食店、儲かっていなければ確定申告はしなくていいの?

個人経営で飲食店をやっているが残念ながら儲かっていないので、確定申告はしていないという方もいらっしゃるようです。そこでこのコラムでは、飲食店を経営する個人事業主において確定申告が不要となる条件や、逆に必要となってしまう事例を紹介します。

お店の事業所得が48万円以下であれば確定申告は不要

結論からいうと、お店の経営によって得ている年間の事業所得が48万円以下で他の所得がない場合は、確定申告は不要です。理由は、所得税における基礎控除が48万円のため、事業所得が48万円以下の場合、所得税の課税対象額はゼロ以下になるためです。

事業所得はお店の売上ではなく、売上からお店の必要経費を差し引いた金額のことです。例えば収入は飲食店の経営によるものだけで、売上が120万円、経費は80万円の場合は、事業所得は40万円という計算となりますので確定申告は不要です。

なお、確定申告を行なうとその内容が自治体にも共有されるので、住民税の申告は不要となっています。したがって、確定申告をしない場合には住民税の申告が別途必要になります。住民税の申告をしないと、課税(非課税)証明書証明書などの発行を受けることができず、国民健康保険税、介護保険料、保育所、公営住宅などの算定・申込にも影響が及ぶ可能性があります。

確定申告が必要となる事例

ここからはお店の事業所得が48万円以下であっても、確定申告が必要となる事例を紹介します。

確定申告が必要になった場合には、48万円以下であるお店の事業所得も含めて、すべての所得を申告する必要があります。

お店以外の副業がある

お店以外の副業がある場合、確定申告が必要になる可能性があります。

所得税法の考え方では、「事業」とは広い意味を持っています。勤めている場合を除いて、自分で独立して仕事をしていれば事業を行っていると考えられます。ですので、飲食店経営とは全く異なることをして収入を得ることを「副業」と考えていても、所得税の世界では事業所得に含まれると考えたほうがよいでしょう。

例えば料理教室の講師をしたという場合には、その謝金は事業所得に加算する必要があります。前述のお店の事業所得が40万円のケースですと、年間の謝金から教室への交通費など経費を差し引いた額が8万円を超えるようであれば、合計の事業所得額が48万円となるため確定申告が必要になります。またYoutube等の動画配信で広告収入がある場合も同様です。

給与所得がある

給与所得がある場合、年末調整で所得税は精算されますのでおおかたの場合は確定申告する必要がありません。ただ、給与所得がありながら、他の所得が20万円を超える場合は確定申告しなければなりません。前述の例にある事業所得40万円の場合は、こちらの条件に当てはまることで確定申告が必要になります。

公的年金の収入金額が400万円超ある

老齢年金や遺族年金など、公的年金の収入金額が合計で年間400万円超ある場合にも、事業所得を含めた他の所得が20万円を超えれば確定申告が必要になります。先ほどの給与所得のケースと同様に、事業所得が40万円の場合には、こちらの条件に当てはまることで確定申告が必要になります。

すべての所得の合計額が所得控除額の合計額を超える

給与所得や年金所得がない飲食店経営者の場合は、すべての所得の合計額から所得控除の合計額を差し引いた額がプラスであれば申告義務があります。

例えば、暗号資産やFXの取引で利益が出ていたり、生命保険の満期返戻金を受け取ったり、事業所得以外の所得を得る場合もあるでしょう。

そのような時は、すべての所得を合算したのち、基礎控除や社会保険料控除、寄付金控除などの所得控除を差し引いてみましょう。差し引いてプラスであれば、申告義務があり、マイナスであれば申告義務はありません。

確定申告をしたほうがいい事例

ここからは、確定申告はしなくてよいが、あえて行うことでメリットがあったり、法律では申告義務がなくとも実務上は申告しておいた方がよい事例を紹介します。

売上が大きい場合(加算税の節約)

事業所得はお店の売上から経費を差し引いた金額です。したがって、売上が1,000万円あっても、そのための経費が事実として960万円かかっている場合には、事業所得は40万円となり、48万円を下回っているので、他の所得がなければ理屈の上では確定申告は不要となります。ただ、ある程度の売上があがっているにも関わらず、課税所得が出ないからといって無申告の場合、税務署はどうして申告しなくていいのか根拠がわかりません。

税務署は、お店の規模別業態別の標準的な利益率のデータを前提に、お店で実際に販売している料理や、来店しているお客様の様子、さらには廃棄物までを観察しています。なぜ課税所得が出ないかを証明する意味でも、決算書と申告書を出しておくことが一般的です。

また、納税者と税務署は、経費の該当性や売上の計上時期で意見が分かれることがありますが、最終的に税務署の考えで納税額が出た場合、加算税などのペナルティーが発生します。申告していたがその金税額が少なかった場合よりも無申告であった場合の方が加算税の税率は高くなります。

青色申告を申請済で、お店は現在赤字だが、数年内の黒字化を見通している場合

お店の事業所得が48万円以下の場合でお店以外の所得を踏まえても条件に当てはまらない場合、確定申告は不要ですが、青色申告を申請済で、今は赤字だが、数年内の黒字化を見通している場合は、あえて赤字の確定申告をするとよいでしょう。

青色申告で赤字を申告しておくと、最長3年間赤字を繰り越すことができます。次年度以降に黒字化を果たした際に、黒字額から過去の赤字額を相殺して申告することができるので、将来の強力な節税材料を準備することができます。

お店が赤字で、別に給与所得がある場合

事業として営んでいる飲食店のほうが副業で、別に会社員として雇用契約を締結の上就労している場合、給与所得で年末調整が行われており、給与以外の所得金額合計が20万円以下の場合には、確定申告を行なう必要はありません。しかし、確定申告にて給与所得とお店の事業赤字を通算することで、税金の還付を受けられる可能性があります。

源泉徴収されている所得が他にあり、医療費控除を受けることができる場合

源泉徴収で既に納めている税金がある場合、医療費控除や寄付金控除を受けることができれば、納めすぎた分は還付されます。

既に納めているという意味では予定納税でも同じです。還付を受けられる場合は確定申告して、納めすぎの分を取り戻しましょう。

まとめ

以上、本コラムでは飲食店を経営する個人事業主において確定申告が不要となる条件や、逆に必要となってしまう事例や、しなくてもよいがあえて行うことでメリットがある事例を紹介しました。

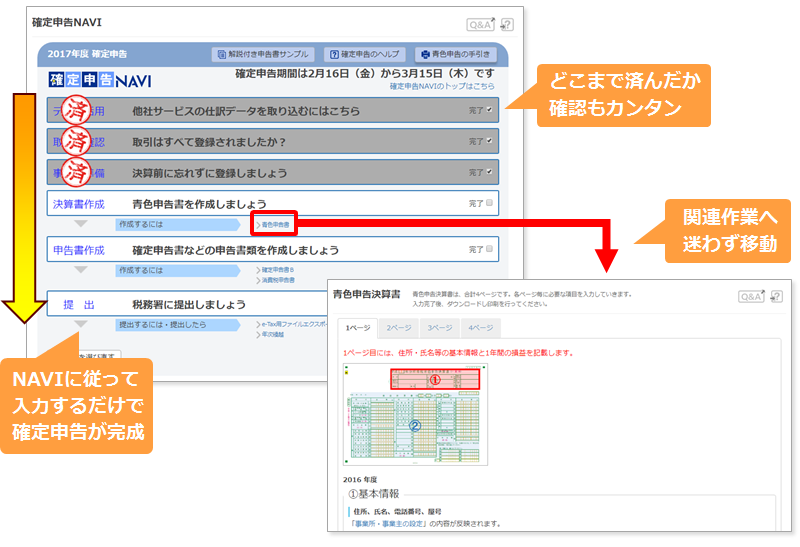

なお、本サイトでご紹介している飲食店向けクラウド会計ソフト「HANJO会計」をお使いいただくと、スマホでレシートを撮るだけで自動仕訳ができ帳簿が完成。画面の案内に沿って操作すれば各種控除も抜け漏れなく青色申告書を完成でき、e-Tax経由でスムーズに確定申告を完了することができます。メールアドレスの登録だけで最大2ヶ月無料でお使いいただけ、確定申告書の印刷まで可能ですので、ぜひご利用ください。

サービスの詳細はこちらをご覧ください。

※本コラムは一般的と考えられる各所得の取扱事例を紹介しております。個別のすべての取扱を説明・保証する主旨のものではありません。個別の事情などでご不明点がある場合には、所管税務署やご契約の税理士にご相談ください。