- 事務処理・確定申告

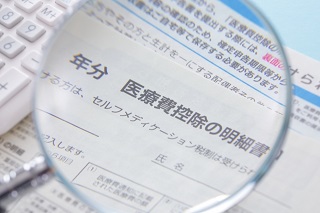

医療費控除の対象と計算方法を解説!セルフメディケーション税制との使い分けも分かる!

飲食店経営者ご自身と家族(生計を一にする配偶者その他の親族)の医療費が一定額以上ある場合、確定申告の際に医療費控除を申告することで、所得税の減免を受けることができます。なお、税制は変更される場合がありますので、実際に申告される際はその時点の最新の情報も必ずご確認ください。

医療費控除の対象となる医療費

国税庁ホームページ:No.1122医療費控除の対象となる医療費 によると、医療費控除は、医者による診療費と処方箋の費用だけでなく、条件に合致する通院のための交通費なども対象となります。以下、同ページより主な対象をまとめました。

| No | 医療費控除の対象となる医療費 | 留意事項 |

|---|---|---|

| 1 | 医師または歯科医師による診療または治療の対価 | 健康診断の費用や医師等に対する謝礼金などは対象外 |

| 2 | 治療または療養に必要な医薬品の購入の対価 | ビタミン剤などの病気の予防や健康増進のために用いられるものは対象外 |

| 3 | 病院、診療所、介護老人保健施設、介護医療院、指定介護療養型医療施設、指定介護老人福祉施設、指定地域密着型介護老人福祉施設または助産所へ収容されるための人的役務の提供の対価 | |

| 4 | あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の対価 | 疲れを癒したり、体調を整えるといった治療に直接関係のないものは対象外 |

| 5 | 保健師、看護師、准看護師または特に依頼した人による療養上の世話の対価 | 家政婦に病人の付添いを頼んだ場合の療養上の世話に対する対価も含まれますが、所定の料金以外の心付けなどは対象外。 家族や親類縁者への支払も対象外 |

| 6 | 出産に伴う以下の費用

(1)妊娠と診断されてからの定期検診や検査などの費用 (2)出産で入院する際に、電車、バスなどの通常の交通手段によることが困難な場合の、タクシー代 (3)病院に対して支払う入院中の食事代 |

健康保険組合や共済組合などから出産育児一時金や家族出産育児一時金または、出産費や配偶者出産費などの支給を受ける場合、その金額分は医療費から差し引きが必要 |

| 7 | 介護福祉士等による一定の喀痰吸引および経管栄養の対価 | |

| 8 | 介護保険等制度で提供された一定の施設・居宅サービスの自己負担額 | |

| 9 | 医師等による診療、治療、施術または分べんの介助を受けるために直接必要な以下のような費用

(1)医師等による診療等を受けるための通院費、医師等の送迎費、入院の際の部屋代や食事代の費用、コルセットなどの医療用器具等の購入代やその賃借料で通常必要なもの (2)医師等による診療や治療を受けるために直接必要な、義手、義足、松葉杖、補聴器、義歯、眼鏡などの購入費用 (3)身体障害者福祉法、知的障害者福祉法などの規定により都道府県や市町村に納付する費用のうち、医師等の診療等の費用に相当するもの (4)おおむね6か月以上寝たきりで医師の治療を受けている場合のおむつ代 |

電車やバスなどの公共交通機関が利用できない場合を除き、タクシー代は対象外。自家用車で通院する場合のガソリン代や駐車場の料金等は対象外 |

| 10 | 骨髄移植推進財団に支払う骨髄移植のあっせんに係る患者負担金 | |

| 11 | 本臓器移植ネットワークに支払う臓器移植のあっせんに係る患者負担金 | |

| 12 | 高齢者の医療の確保に関する法律に規定する特定保健指導(一定の積極的支援によるものに限ります。)のうち一定の基準に該当する者が支払う自己負担金 |

以上のように、非常に幅広く医療費として認められる可能性がありますので、病気などで医療機関を利用した場合は、それに関連した交通費なども含め領収証やレシートをもれなくファイリングしておくように心がけましょう。

医療費控除の計算方法

医療費控除の計算方法は以下の通りです。計算結果を医療費控除の額として、飲食店経営などによる所得の合計額から差し引くことができ(上限200万円)、所得税の減免を受けることができます。

医療に関連して1年分ファイリングした領収証やレシートの内容を、国税庁が毎年提供しているエクセル形式ファイル「医療費集計フォーム」で集計してみてください。

- 例えば飲食店経営などによる所得の合計額が150万円の場合、年間の医療費のうち7.5万円(150万円の5%)を超える部分について医療費控除を申告できます。

- 所得の合計額が200万円を超えている場合は、年間の医療費のうち10万円を超える部分について医療費控除を申告できます。

医療費控除といえば10万円を超えないと対象にならないと思われがちですが、前者の計算で適用される可能性もあります。年末に急に具合が悪くなり、年初から合計すると医療費控除の条件に達するといったような可能性もありますので、その意味でも医療に関連した領収証やレシートはもれなくファイリングしておくとよいでしょう。

セルフメディケーション税制の選択適用

病院にはあまりかかっていないが、ドラッグストアなどで市販薬をよく購入したという場合は、セルフメディケーション税制による控除を受けられる場合があります。

具体的には、スイッチOTC医薬品(要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品)の世帯での年間購入額が1万2千円を超える部分について、控除を申請することができます。

なお、セルフメディケーション税制による控除を受ける場合は、医療費控除を受けることができません。 したがって、病院と処方箋に関連した費用とは別に、市販薬に関連した費用もファイリングしておき、確定申告の時期になったらそれぞれ1年分を集計してみて、より大きな控除を受けられる方を判断して申告するとよいでしょう。

まとめとHANJO会計の紹介

以上、本コラムでは医療費控除の対象や計算方法に加え、セルフメディケーション税制との使い分けについても解説しました。

なお、本サイトで紹介している飲食店向けクラウド確定申告ソフトHANJO会計を使えば、飲食店の減価償却や家事按分計算といった事業所得計算はもちろん、個人の複雑な所得控除についても、スマホで画面の案内に従って操作すればもれなく申告の準備を整えることができますので、ぜひご利用ください。

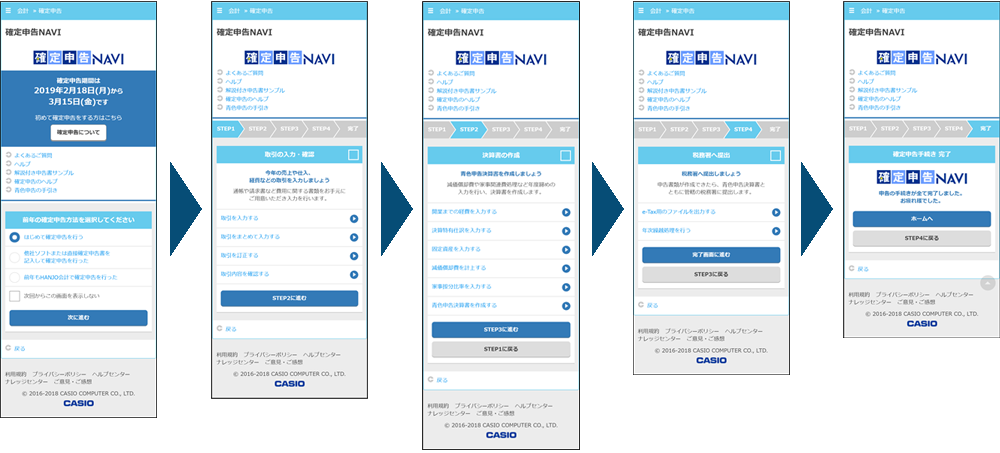

確定申告NAVIが完成までガイド

「確定申告NAVI」が4つのSTEPであなたの確定申告を完成に導きます。家事按分や減価償却といった難しいことも、丁寧にガイドします。