- 事務処理・確定申告

令和5年分の確定申告:スムーズな書類作成のポイント解説!

提出する2つの書類の「青色申告決算書(全4ページ)」と「所得税確定申告書(個人事業主向け/基本全2ページ)」の書き方を分かりやすく説明します。

この記事の目次

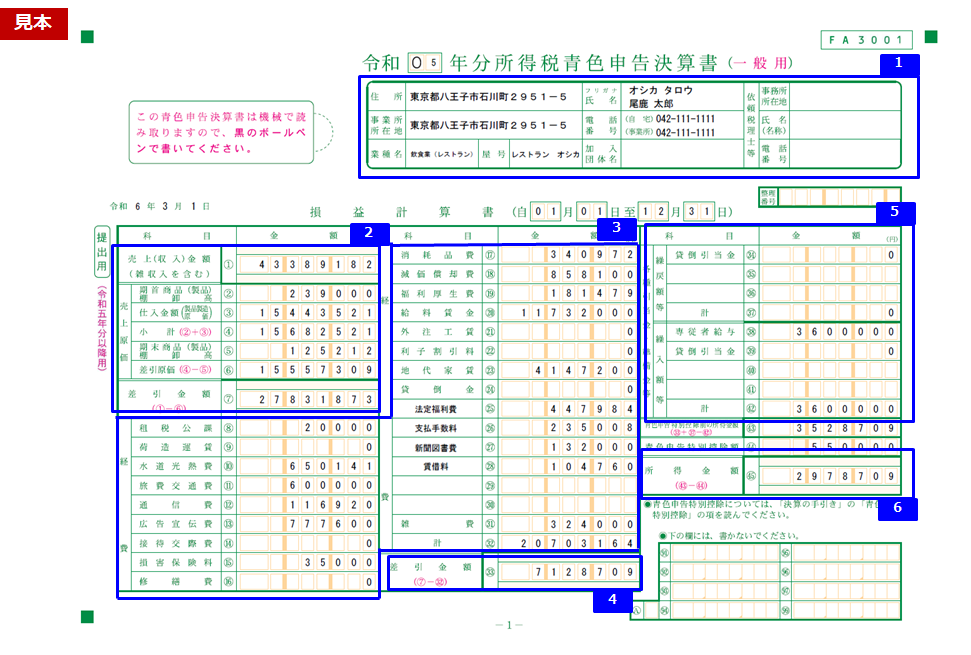

青色申告決算書の書き方

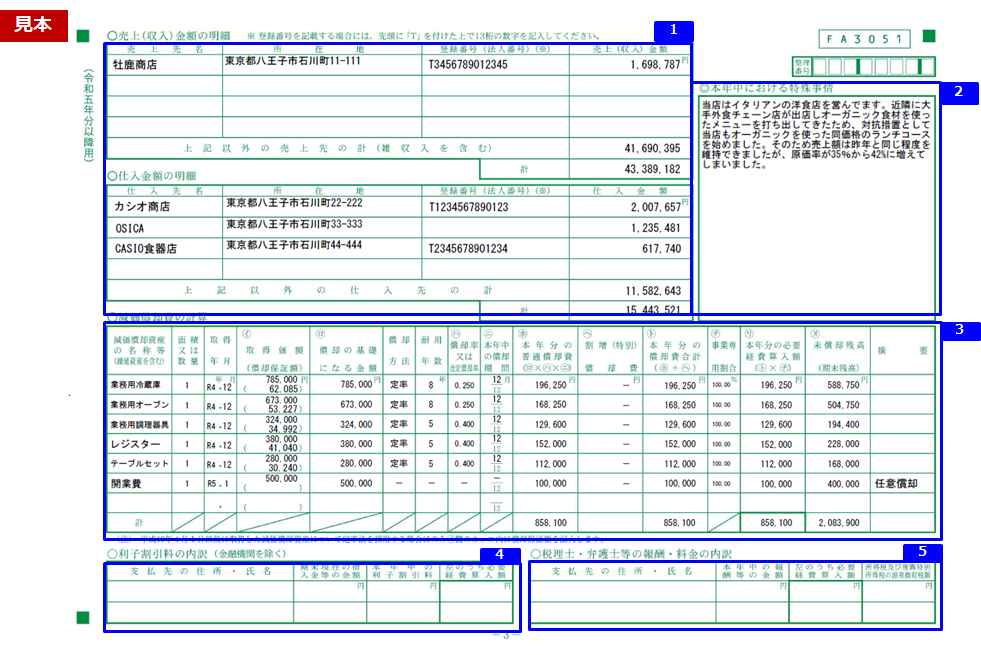

(1ページ目)

1

申告者の居住所、事業所所在地、氏名、連絡先などの基本情報を記入します。

・業種名:例)飲食店業、デザイン業、広告業など記載に迷う時には総務省のサイトに掲載されている

「日本標準産業分類」を参考にしてみましょう。

・加入団体:記帳や申告の講習を受けた団体がある場合に記入します。なければ空欄のままで構いません。

・税理士に依頼していない場合は空欄のままで構いません

2

当年の売上や仕入、棚卸高(在庫金額)などの合計金額を記入し、最後に売上から売上原価を差し引いた差引金額(いわゆる粗利金額にあたります)を記入します。

NO.「1」欄の売上金額やNO.「3」欄の仕入金額には、2ページ目の月ごとの合計金額と同じ金額を転記します。

3

当年の取引内容を整理して、経費に関する勘定科目ごとの合計金額を記入します。

記載された科目以外の勘定科目を使っている場合には、空白欄に追記しましょう。

4

2の差引金額(NO.「7」欄)から、

3の合計金額(NO.「32」欄)を、差し引いた金額を記入します。

5

前年計上した繰戻額や、今年計上する繰入額などの金額を記入します。

繰入額の貸倒引当金(NO.「39」欄)には、2ページ目の貸倒引当金繰入額(NO.「5」欄)の金額を記入し

ます。

6

4の差引金額(NO.「33」欄)に繰戻額等(NO.「37」欄)を加えた金額から、繰入額等(NO.「42」欄)を差し引いてNO.「43」欄に記入します。

更にNO.「44」欄の青色申告特別控除額(55万円)を差し引いた値を所得金額としてNO.「45」欄に記入します。

正規の簿記の原則による記帳ではなく、簡易な帳簿による記帳の場合は、最高10万円の青色申告特別控除の適用となります。

また、期限後申告になると正規の簿記の原則での記帳を行っていても、55万円の適用は不可となりますのでご注意ください。

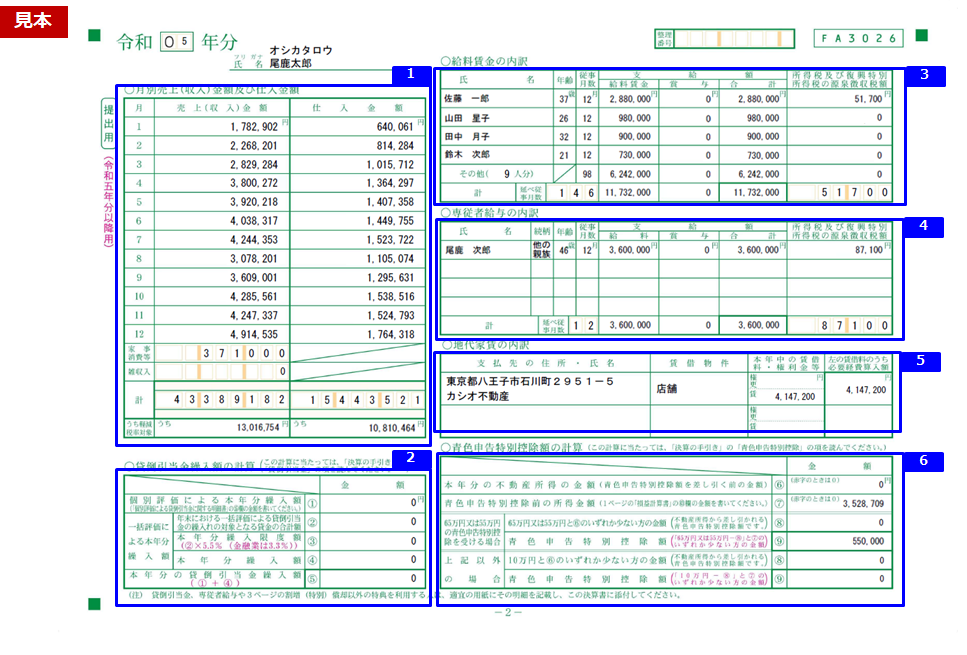

(2ページ目)

1

月ごとの売上(収入)と仕入(支出)の合計金額を記入します。

年間の合計金額には、1ページ目の売上(NO.「1」欄)・仕入(NO.「3」欄)と同じ金額を記入します。

「うち軽減税率対象」欄には、上記合計金額の中で軽減税率対象となる取引の売上、仕入のそれぞれの合計金額を記入します。

2

未回収の売掛金額や本年分の繰入限度額などを記入します。

本年分の貸倒引当金繰入額(NO.「5」欄)には、1ページ目の繰入額の貸倒引当金(NO.「39」欄)と同じ金額を記入します。

3

従業員を雇っている場合には、従業員情報や賃金支給額、源泉徴収税額などを記載します。支給合計金額には、1ページ目の給料賃金(NO.「20」欄)と同じ金額を記入します。

4

専従者がいる場合には、専従者情報や専従者給与の金額、源泉徴収税額などを記載します。家族へ給与を支給するには、事前の届出が必要です。

専従者給与の支給合計額には、1ページ目の専従者給与(NO.「38」欄)と同じ金額を記入します。

5

事務所や店舗などの家賃、駐車場代の支払いがある場合に記入します。

権利金や更新料などは区別して記入する必要があります。

また自宅と兼用で利用している場合、「左の賃借料のうち必要経費算入額」欄に事業用で利用した分の金額だけを記入する必要があります。

必要経費算入額は、1ページ目の地代家賃(NO.「23」)と同じ金額を記入します。

6

青色申告特別控除を適用する場合に記入します。青色申告特別控除額(⑨欄)には、1ページ目の青色申告特別控除額(NO.「44」欄と同じ金額を記入します。)

「電子帳簿保存法」を適用していない場合、又は「e-TAX」で申告書及び決算書を提出しない場合の青色申告特別控除額は、55万円が適用されますのでご注意ください。

また、期限内に申告しない場合は10万円の控除となります。

(3ページ目)

1

登録番号(法人番号)(※)欄には売上先・仕入先の登録番号又は法人番号を把握している場合にそれぞれ記入します。

なお、登録番号又は法人番号を記入した売上先・仕入先については、その売上先名・仕入先名及び所在地の記入を省略しても差し支えありません。

2

当年の売上や原価などに関する数値が大幅に変わった時など、特記した方が良いと思われる要因がある場合に記入します。

下記の内容が税務署に伝わるよう、理由を添えて書くように心掛けましょう。

・なぜ○○(売上・原価など)が増えた(又は減った)のか

・事実に基づいてきちんと申告しているのか

・取引先は実在しているのか など

3

固定資産台帳を基に、減価償却資産、減価償却費や摘要を記入します。本年分の必要経費算入合計額(「リ」欄)は、1ページ目の減価償却額(NO.「18」欄)と同じ金額を記入します。

30万円以下の減価償却資産を取得し措置法の適用を受ける場合、摘要に「措法28の2」の記載を忘れないようにしましょう。

4

金融機関以外の個人や法人からの借入金、借入金利子を記入します。

金融機関へ支払う利子は記入不要です。

5

税理士や弁護士などへの支払いがあった場合に、相手の情報や支払った報酬額、源泉所得税額を記入します。

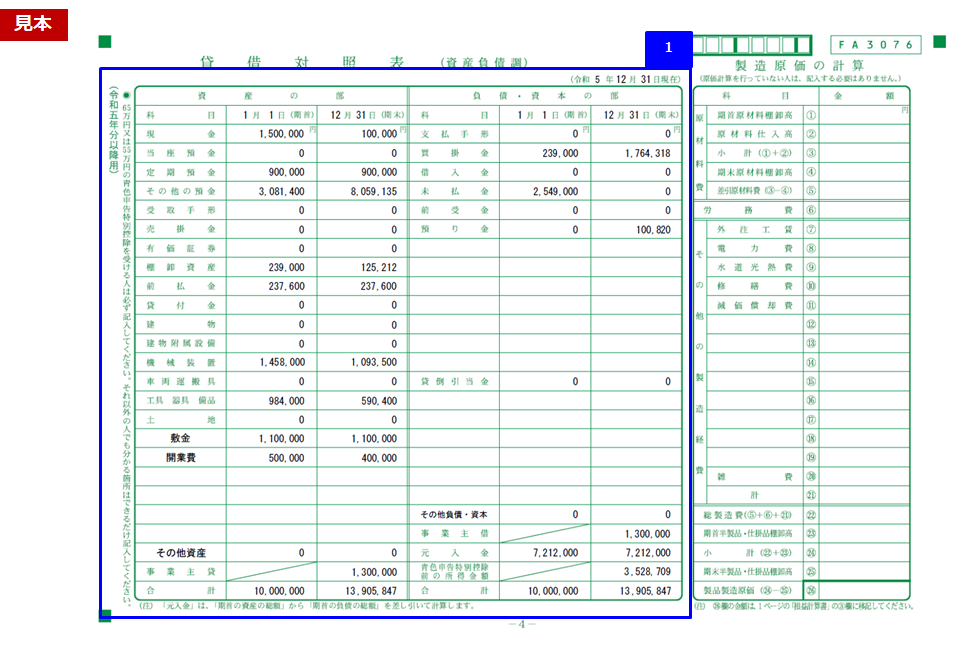

(4ページ目)

1

1年間における資産・負債・資本の増減が分かるように、該当する勘定科目ごとの期首と期末時点の合計金額を記入します。

・資産の部に記載する期首(1月1日)の棚卸資産は1ページ目の期首商品(製品)棚卸高(NO.「2」欄)と、期末(12月31日)の棚卸資産は同様に期末商品(製品)棚卸高(NO.「5」欄)と同じ金額を記入します。

・資産の部に減価償却費として記載する、「建物」・「機械装置」・「車両運搬具」・「工具 器具 備品」などの合計金額は、3ページ目の未償却残高(期末残高/「ヌ」欄)の合計金額)と同じ金額になります。

・青色申告特別控除前の所得金額は、1ページ目の青色申告特別控除前の所得金額(NO.「43」)と同じ金額を記入します。

・「資産の部」の合計欄に記載する金額と、「負債・資本の部」の合計欄には同じ金額を記入します。

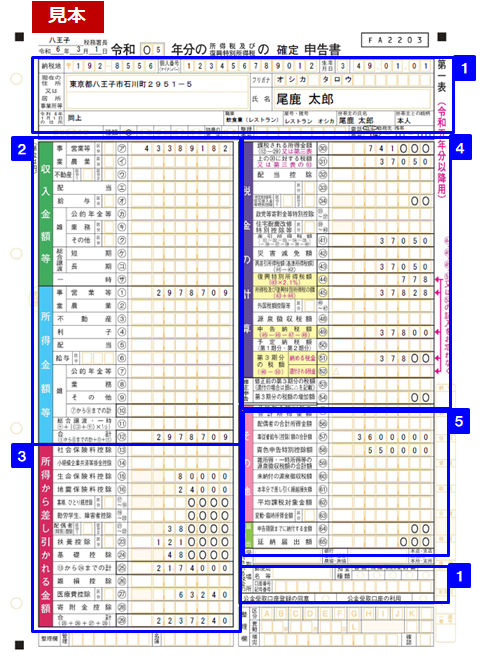

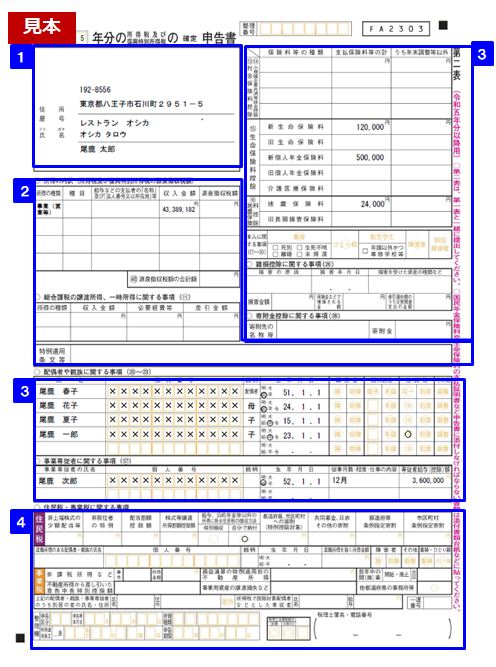

所得税確定申告書の書き方

(第一表)

1

事業主の住所や氏名などの基本情報や、申告書の種類、 還付される税金の受取場所などを記入します。

2

「事業」の「営業等」の欄に事業で得られた収入金額を記入します。

また収入から経費を差し引いた所得金額も収入と同じ欄に記入します。

青色申告決算書の売上(収入)金額、所得金額と一致させましょう。

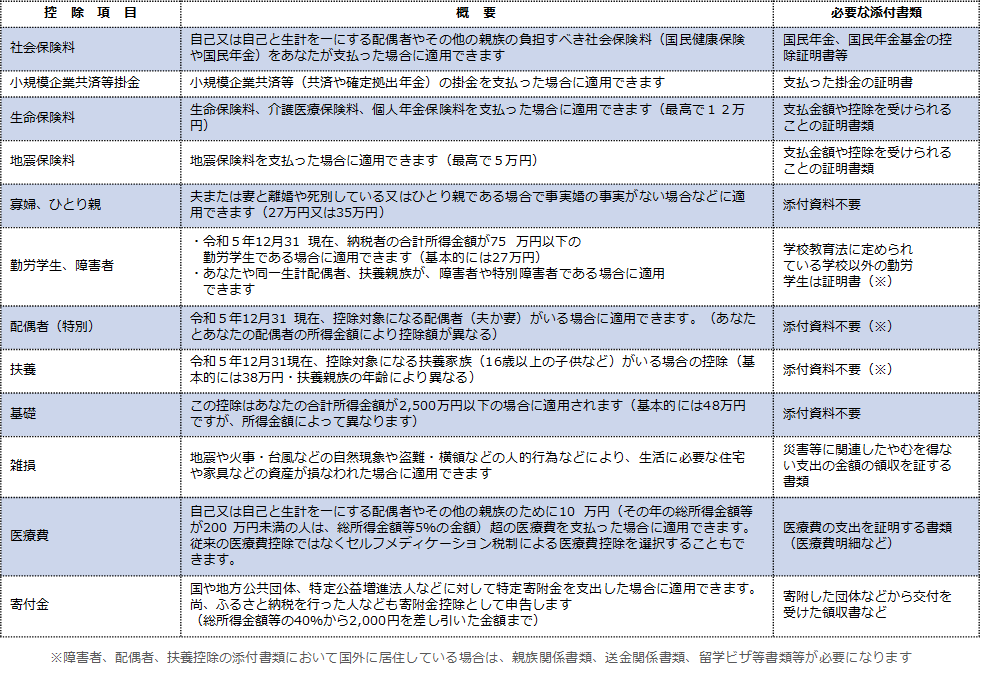

3

2の所得から控除しても良いと認められている金額を記入します。

記入漏れがあると納める税額は高くなりますので、下記の一覧を参考に確認して漏れのないように記入しましょう。

4

2の総所得額から 3の所得控除額を差し引いた金額に所得額に応じた率を掛け、税額を算出して記入します。

1) NO.「12」欄の金額からNO.「29」欄の金額を差し引いてNO.「30」欄の値を算出します。

【計算例】 : 8,170,400円-4,800,312円=3,370,088円≒ 3,370,000円(1,000円未満切り捨て)

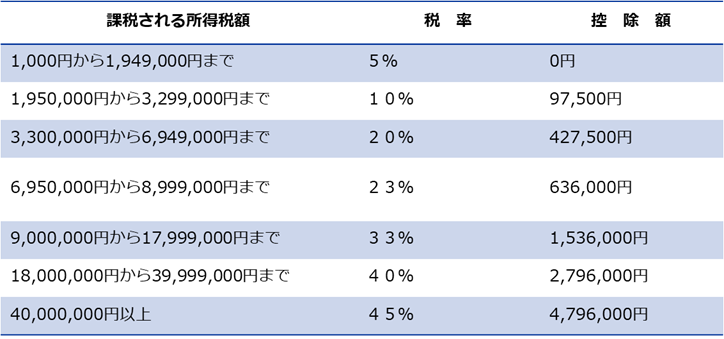

2) NO.「30」欄の所得金額から下記の一覧を参考に、適切な税率と控除額よりNO.「31」の税額を算出します。

【計算例】 : 3,370,000円×0.20-427,500=246,500円

3) NO.「31」欄の税額より更にNo.「32」欄からNO.「40」欄までの金額を差し引いてNO.「41」欄の値を算出します。

【計算例】 : 246,500円-8,000円(配当控除額)-14,000円(政党等寄附金等特別控除)=224,500円

4) NO.「42」欄の 災害減免額があれば差し引いて、NO.「43」欄の値を算出します。

【計算例】 : 224,500円-0円= 224,500円

5) NO.「43」欄の再差引所得税額に2.1%の率を掛け、NO.「44」欄の復興特別所得税額の値を算出します。 【計算例】 : 224,500円×0.021=4,714円(小数点以下は切り捨て)

6) NO.「43」欄とNO.「44」欄の金額を足して、NO.「45」欄の所得税及び復興特別所得税の値を算出します。

【計算例】 : 224,500円+ 4,714円=229,214円

7) NO.「48」欄の所得税及び復興特別所得税の源泉徴収税額は、給与をもらっている場合などに既に納めている源泉徴収税額を記入します。(給与を複数から貰っているある場合は合算した金額を記入します)

8) NO.「45」欄の金額から、NO.「46・47・48」欄の金額を差し引いた値を、所得税及び復興特別所得税の申告税額として、NO.「49」欄に記入します。

【計算例】 : 229,214円-32,852円=196,362円≒ 196,300円(100円未満切り捨て)

9) NO.「49」欄の金額からNO.「50」の金額を差し引いた値がプラスの金額であればNO.「51」欄に、マイナスの金額であればNO.「52」欄に記入します。

5

配偶者の合計所得額や専従者給与(控除)の額や、青色申告特別控除額など該当する金額を記入します。

また、延納を申請する場合にはNO.「64」欄に記入します。

この欄への記入は忘れがちなので、注意しましょう。

(第二表)

1

事業主の氏名などの基本情報を記入します。個人事業で屋号がある場合には屋号を記入しますが、屋号がない場合には記入しなくても構いません。

第一表の上部と同じ内容を記載します。

2

「所得の内訳」欄には、各所得の種類(営業・給与・雑・利子・配当)ごとに支払先会社名(または氏名)や収入金額、源泉徴収された税額などを記入します。

NO.「48」欄の所得税及び復興特悦所得税の源泉徴収税額には、第一表のNO.「48」欄と同じ金額を記入します。

「総合課税の…」欄には、総合課税の譲渡・一時所得ごとの収入金額、その収入を得るために要した必要経費、収入金額からの差引金額を記入します。

「特例適用条文等」欄には、課税の特例の適用を受ける場合に該当する条文を記入します。

例えば家内労働者等の必要経費の特例を受ける場合には「措法27」と記入します。また、社会保険診療報酬

(措法26)、転廃業助成金(措法28の3)などの課税の特例の適用時にも記載します。

3

第一表では金額を記載しますが、第二表には所得控除を受ける場合に、該当する控除額に対する詳細内容(誰が・どこから・何のためになど)を記入します。

尚、令和5年分からは30歳~69歳までの国外居住親族については、原則として扶養控除の対象から外れますが、特定の要件(留学生など)を満たす場合には控除対象となります。

実態に合わせて適切な区分を記載するよう注意しましょう。

また、必要な箇所への個人番号(マイナンバー)の記載も忘れないように記入しましょう。

4

住民税や個人事業税に関する情報や金額など、該当する情報がある場合には記入します。

監修:税理士きふね事務所 木船 麻衣子

まとめ

以上、本コラムでは確定申告書に提出する2つの書類の「青色申告決算書(全4ページ)」と「所得税確定申告書(個人事業主向け/基本全2ページ)」の書き方を説明しました。

なお、当サイトでご紹介している「HANJO会計」をお使いいただくと、スマホでレシートを撮るだけで自動仕訳ができ帳簿が完成。画面の案内に沿って操作すれば各種控除も抜け漏れなく青色申告書を完成でき、e-Tax経由でスムーズに確定申告を完了することができます。飲食店で想定される仕訳や確定申告の豊富なFAQを収録の上、電話によるサポートも付いています。利用開始の翌月末まで無料でお使いいただけますので、よろしければご利用ください。

サービスの詳細についてはこちらをご覧ください。