- 事務処理・確定申告

小規模飲食店における期首・期末商品棚卸高の仕訳方法を解説

飲食店の個人事業主が確定申告をされる際の「青色申告決算書(青色申告の場合)」「収支内訳書(白色申告の場合)」には売上原価として期首・期末の商品(製品)棚卸高の金額記載が必要です。このコラムでは、小規模な飲食店における一般的な商品棚卸高の考え方、計算、決算整理仕訳などについて具体例を交えて分かり易く解説します。

期末商品棚卸とはなにか?

敢えてシンプルに個人事業主の確定申告とはなにかをご説明すると、「営業していた1年間」(確定申告計算の対象となる年の1月1日から12月31日までの期間)にいくら儲かった(あるいは損した)ので、いくら納税します(あるいは納税しません)と申告するのが確定申告です。計算式風に分かり易く表現しますと、対象期間中の儲けや損失を、

売上(a) - 仕入や人件費、経費など(b)= 利益または損失(c)

で算出し、儲けが出ている場合に、

利益(c)× 税率(d) = 納税額(e)

として納税額を確定させます。ここで重要となるのは「営業していた1年間」が対象になるという点です。(以下、このコラムでは特に断りがない限り「営業していた1年間」のことを「対象期間」といいます)そこで一つの問題となるのが、12月31日終了時点で余っている食材やドリンクの取扱です。

12月31日以前に仕入れた食材を12月31日までに料理してお客様に提供する場合は対象期間の売上に対応した食材費の仕入(b)になりますが、

12月31日終了時点で余っている食材を翌年の1月1日以降にお客様に提供した場合、それは翌年の売上のための仕入として計上しなければなりません。

期末商品棚卸の決算整理仕訳とは、これの点を適正に計上計算・仕訳するために行ないます。

所得税の棚卸資産の評価方法の届出

さて、商品の原価は単価×数量で計算します。

例えば100gあたり200円で仕入れた食肉が1,000gあれば、その商品原価は2,000円になります。このとき、1年間を通じて200円という単価が変わらないとすればよいのですが、あるときは190円、あるときは210円といったように変わるほうが一般的だと思います。

よって、12月31日時点で余っている各食材・ドリンクの単価をいくらと見做せばよいのかが問題となってきます。

例えば、何らかの食材仕入れとして次のような増減の経過があったとします。

| 日付 | 増減理由 | 仕入または使用量 | 仕入の単価 | 残量 |

|---|---|---|---|---|

| 12/28 | (営業終了時点) | 0g | ||

| 12/29 | 仕入 | 3,000g | 200円 | 3,000g |

| 12/29 | 料理に使用 | 2,400g | 600g | |

| 12/30 | 仕入 | 3,000g | 210円 | 3600g |

| 12/30 | 最終営業で使用 | 2,600g | 1,000g |

この場合、12/31時点で1,000gが残っていることになりますが、その単価をどう見做して、また、在庫“金額”に置き換えた場合に一体いくら分が残っているのかを算出する必要があります。

例えば仕入の都度価格が異なり、またその頻度も多い場合に、期間中の仕入の平均を基準とする「移動平均法」を採用すると計算自体が非常に大変です。

また、一番古い食材から使用していく「先入先出法」では、食材の廃棄ロスを減らすための現場の運用としては望ましいものの、料理に使ったのは過去のいつ仕入れた分であるかを特定する必要があるため、経理上の在庫評価という点ではこのやり方も現実的ではありません。

よって、一番最近の仕入単価を在庫の単価と見做す「最終仕入原価法」を用いるのが一般的です。例題でいうと、最後の仕入の単価は210円で、1,000g余っていますので、在庫金額は21,000円であるというのが最終仕入原価法による在庫金額になります。

なお、在庫単価をどのような基準で計算するかによって確定申告する利益(c)と納税額(e)が変わってしまうので、在庫評価の方法については飲食店経営を開始してはじめての確定申告のときまでに決定し、その確定申告と一緒に“所得税の棚卸資産の評価方法の届出”を行なう必要がありますが、届出をしていない場合には、「最終仕入原価法」が適用されますので覚えておくと良いでしょう。

商品棚卸数量の算出例

次に、各食材の棚卸し数量についてみていきましょう。食肉については残っている重さを量ったり、野菜であれば個数を数えたりなど、食材ごとに評価単価の基準としている単位で残量を把握していくので、考え方としてはシンプルです。

難しいのは、栓は開いているウイスキーや焼酎といったお酒の残量をどう考えるかです。

例えば、2,000円で仕入れた700ml入りウイスキーがひと瓶あって、それが開いている場合のケースです。厳密に言えば、何ml残っているか量って、半分の350ml残っていれば1,000円分残っているということになりますが、一度量って、それを瓶に戻しというのは、作業も大変ですし、日本酒などお酒の種類によっては、空気に触れて売り物にならなくなってしまいます。

よって、目視による概算で計上するのが現実的です。例えば、栓が開いているがほぼ減っていない場合には、90%残っていると見做して、以降1/3減っていれば残量60%、2/3減っていれば残量30%というように在庫金額を計算するといった具合です。

この数量の概算方法については、所得税の棚卸資産の評価方法の届出の中でどのように行なうか記載する欄はありませんが、一度基準を作ったら一貫して継続的に運用することが必要です。

商品棚卸高の決算整理仕訳と確定申告時の記入方法

では、ここまでご紹介した在庫評価単価の基準・棚卸数量の基準と計算方法によって、決算時の商品棚卸高の仕訳を考えていきましょう。まずは商品の棚卸です。棚卸が終わったら、食材やドリンクごとに来年の営業時点で使えるかを検討します。

翌年までもたないものは廃棄するか、自宅で使う(自家消費)という判断もあるでしょう。いずれにしても、翌年の営業に使わないものは、対象期間の仕入(b)に属することになります。廃棄も自家消費もせず、翌年のお店の営業に使用する分だけを期末商品棚卸高として仕訳します。中小企業庁

「中小会計要領」の手引き

に準じた仕訳は以下の通りです。

【仕訳】

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

|

商品 (流動資産) |

(在庫評価金額 合計額) |

期末商品棚卸高 (売上原価) |

(在庫評価金額 合計額) |

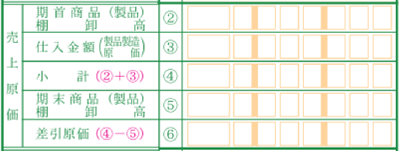

なお、確定申告をされる際の「青色申告決算書(青色申告の場合)」、「収支内訳書(白色申告の場合)」の売上原価記入欄に当てはめて解説すると、

(図表:令和元年度分所得税青色申告決算書 より抜粋)

②

開業初年度の確定申告では、基本的に「期首商品(製品棚卸高)」欄は0円。2年目以降は、前年の確定申告で記入した「期末商品(製品)棚卸高」記載額を記入

③ 「仕入金額(製品製造原価)」欄には、対象期間の仕入の総額を記入

④ 「小計」欄には、②と③の合計額を記入

⑤ 「期末商品(製品)棚卸高」欄には、当年の実績金額を記入

⑥ 「差引原価」欄には、④から⑤を引いた金額を記入

となり、⑥「差引原価」額が、対象期間の売上に対応した売上原価(食材・ドリンクの原価)として確定することになります。

経営改善を目的とした商品棚卸解説とまとめ

以上、本コラムでは小規模飲食店の確定申告を念頭に期首・期末商品棚卸高について解説しました。なお、このコラムでご紹介したのは納税額を特定する目的が強い財務会計的な商品棚卸の内容となります。

飲食店経営として利益アップを狙うには、月次や週次といったより短いサイクルで、仕入れた食材(仕入金額)が、料理としてお客様に提供された分(歩留まり)、調理に際し使えなかった分、余ってしまい廃棄した分などの割合を管理し、一方でメニュー別の売上も予測しながら、日々の仕入量の適正化と、歩留まり率の改善を図っていく管理会計といわれるアプローチが有効です。後者については、別のコラムで詳しく解説しておりますのでよろしければご覧ください。

参考コラム

原価率コントロールの手法

飲食店が原価率を下げる方法

原価率ダウンを本気で考えなければ飲食店は生き残れない

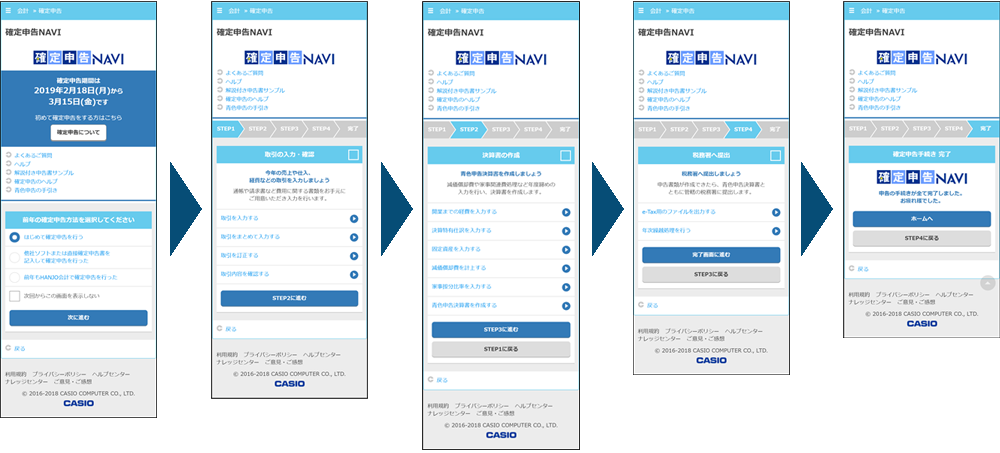

また、当サイトでご紹介している飲食店向けクラウド会計ソフト「HANJO会計」(利用料金:申込の翌月まで無料)を使うと、食材管理のコツについては“経営NAVI”機能を使って取り組むことができ、期首・期末商品棚卸高については“確定申告NAVI”の案内にしたがって操作すれば完了することができますのでよろしければご活用ください。サービスの詳細はこちらでご紹介しています。

案内に従って操作するだけで、確定申告書が作成できます。お手持ちのプリンタで印刷すれば、確定申告書の完成です!e-Taxでの提出も可能です。